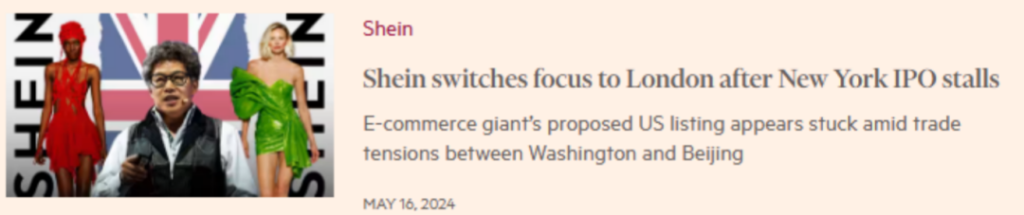

近日,环球时报引用外媒报道表示,SHEIN(希音)赴美IPO的计划停滞后,拟采用DPO模式赴英国上市,估值660亿美元。据了解,此次估值相比之前(千亿美金)缩水30%以上,还放弃了增发新股融资的传统IPO模式,采用DPO这种不发新股不融资的形式。

曾经的跨境电商网红SHEIN,短短2年内不仅估值大幅缩水,更奇怪的上市不通过发新股给公司融资,却倾向于给老股东一个退出渠道。似乎在一定程度上表明,昔日资本争抢的对象正变身一颗烫手山芋。不由得让人生疑,背后究竟发生了什么?

综合多家媒体报道后发现:SHEIN不仅在日常经营核心数据涉嫌大幅注水;年营收增速连续4年持续下滑,估值缩水30%但依然虚高60%;更为让人揪心的是SHEIN还在遭遇来自全球范围内的上百起侵权诉讼、以及国内外监管放行难等多重的不利因素。

SHEIN日常经营数据,水分有点大

盘点了近年来关于SHEIN的报道,可以发现背后都指向一个“效率革新”的商业模式故事。即SHEIN引以为傲的“小单快反”。在这一模式下,诞生了有两个十分让快时尚同行眼红的数据:一个是数千的每日上新数量、另一个是低到个位数的库存率。一份招商证券的研报显示,SHEIN每日上新数量约7000 ,而此前快时尚行业中以高效著称的ZARA,每年也就推出1.2万个新款,每日平均上新不足33个。前者足足是后者200倍以上。

图:招商证券研报_快时尚品牌美国官网上新数量

图:招商证券研报_快时尚品牌美国官网上新数量

正所谓事出反常必有妖。本着求真务实的态度,我们求证一下如此反常的每日上新款的数量,实际情况究竟如何呢?

查阅《第一财经》的报道原文可以一探究竟。一位SHEIN商品团队的前员工在采访中表示,“为了实现日均几千个新款的上新速度,SHEIN把服装的元素拆得极为细致,领口、袖口、下摆、颜色等模块,稍微变化一个元素就能重新组合。”报道甚至还表示,SHEIN对设计师岗位的KPI考核只是看他们每月可以交出多少个新款。设计师有没有设计能力不重要,SHEIN在意的是他们能在短时间内交出大量款式。对时尚的理解、审美能力都没关系,设计师只要利用不同元素搞搞排列组合就行了。

那么按照上述情况我们可以想见,如果原本在ZARA体系中的算一个SKU的女性连衣裙,如果更换3中不同的领口、更换3种不同的袖口、更换3种下摆、再换上3种不同颜色、再搭配3种不同图装,在SHEIN很容易可以变换成200种以上的SKU。

我们再来看另一个看似极为惊人的库存指标,在诸多关于SHEIN吹捧文章中,均统一表示SHEIN把自己的库存率控制在个位数(有报道表示在2%)。而正常情况下,服装行业的库存率是30%;表现优秀的比如ZARA通过快速卖货节奏和严格控制服装产量,使得其库存率可以降低到15%-20%。那么SHEIN的个位数库存就太夸张了,甚至仅为ZARA的1/10。那么问题继续,这么低的库存率是怎么来的呢?

《第一财经》公开报道中提到,在广州开厂的陈老板与SHEIN已合作了五六年,他表示,“SHEIN与工厂采取JIT(Just in Time)模式——比如对某款衣服下单生产500件,但每天只提货三四十件。”

这种作法相当于把供应商的仓库变成了SHEIN的周转仓,相应的库存压力被转移给了供应商,但实际整个链条的库存率并未减少。原本500件的库存被人为压缩到了三十四以下,相当于库存量下降到原来正常值的6%-8%,变相压缩了12.5~16.7倍以上。若不存在这种人为扭曲的情况,那么SHEIN库存率合理值应该是目前的12倍以上。如果按照上文中的2%推算,大致库存率在25%-33%,至此我们终于看明白了。去掉人为的扭曲因素,SHEIN的与同行业可比库存率本质上并无太大差异。

“极致创新”另一面,涉嫌上百起侵权被诉

从上文我们可以明确感受到的是,SHEIN每日上新数量涉嫌大幅注水,如果只是凭借消费者趋势与需求,完全自主创新设计其实也还好。甚至不少宣传SHEIN模式的文章把其“小单快反”称之为“柔性按需模式”,赞叹其拥有极致的创新效率。但是所谓远超行业数百倍的每日上新,其数量作为主要运营考核指标之一,往往会导致动作变形并产生不良影响。国外多家媒体报道提到,SHEIN不仅涉嫌侵权的全球头部服装品牌、更涉嫌抄袭数量众多的中小卖家、独立设计师。

英国《金融时报》就专门统计过,针对SHEIN的版权投诉已增至数百例。仅2023年,相关投诉案例就高达30多起,即便是2024年也未曾消停。被SHEIN涉嫌侵权的商家中,不乏头部服装品牌,如H&M、优衣库、Oakley。

2024年初,优衣库母公司迅销集团在东京提起诉讼,表示SHEIN销售仿冒品的优衣库单肩包。此外,SHEIN涉嫌抄袭中小卖家、独立设计师的数量也甚多,有博主整理SHEIN涉嫌抄袭案例,从2023年起被记录的超过40例。甚至SHEIN相关的侵权等问题,还引发了包括CBS等多家外国电视台的专题报道。

这一问题是持续性的,目前并没有得到彻底解决,甚至SHEIN因多次被侵权而反复起诉的案例也不在少数。2024年3月5日,美国艺术商店猫集会(Cat Coven)起诉快时尚巨头SHEIN侵权,这也是猫集会第三次对SHEIN发起侵权诉讼。《金融时报》统计数据显示,包括太阳镜品牌Oakley在内的十余家企业,就曾反复起诉过SHEIN。

SHEIN估值缩水30%后,恐仍虚高60%

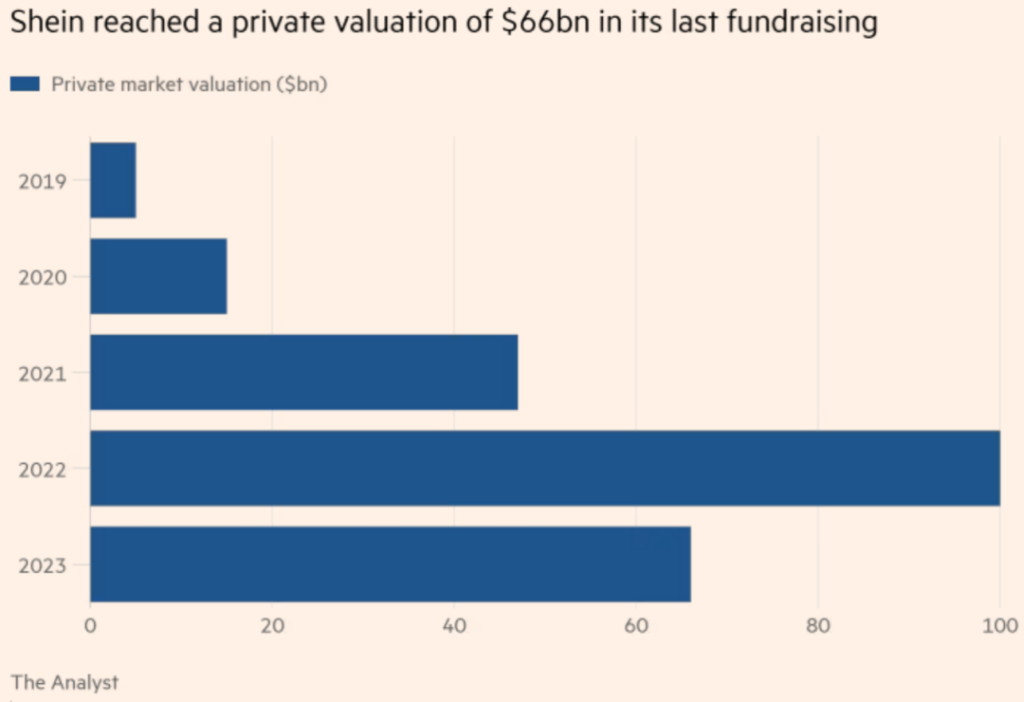

如果说经营数据涉嫌注水、被诉侵权是发展中的日常烦恼,对估值影响有限。那么从更宏观的维度看,SHEIN年营收增速,持续4年下滑,正在对估值产生重大的影响。多家媒体公开报道显示,2020-2023年,SHEIN营收增速分别为211%、60%、52.8%,40%,连续4年下滑,原有高增长态势已经式微。甚至在包括美国在内的诸多市场中,SHEIN这位曾经的跨境电商一哥,位置已被竞争对手所取代。

图:美国2024年9月,苹果App Store最流行的购物类应用排行

图:美国2024年9月,苹果App Store最流行的购物类应用排行

从SHEIN相关的估值报道看,SHEIN估值高点为1000亿美元,目前计划赴英上市的最新估值约660亿美元,估值缩水了超过30%。那么这一估值是否合理,如果不合理,那么合理值应该是多少?

从目前资本市场对头部时尚品牌的估值看,Zara、H&M、Lululemon等一众知名的快时尚品牌,市盈率合理参考在20倍左右。结合公开报道提及的SHEIN最新的年净利润为20亿美元,参照行业20倍的市盈率,合理估值大致为400多亿美元。此次赴英上市其给自己的估值660亿美元,相比这一行业基准,虚高了260亿美元,比例超过60%。

数据之外,SHEIN上市前途未卜

至此,无论日常经营数据,还是整体估值,似乎在一定程度上存在注水的情况出现。除了上述数据层面的问题外,包括FT等多家外媒报道中提到,SHEIN在全球化扩张,还面临这来自政治监管层面更大的压力,且涉及多项舆论敏感内容。今年,来自SHEIN高管所谓“价值观是美国公司”不仅没能获得美国媒体与政界的认同,更引发了国内的不满。

FT公开报道显示,SHEIN当初因为赴美IPO停滞,才转向赴英上市。虽然上市地不同,却然面临同样的政治难题困境。总所周知,实际上英国的政治选择几乎与美国是高度一致的。

外媒报道,早在SHEIN赴美IPO准备过程中,多名美国议员联名呼吁美国证券交易委员会(SEC)停止SHEIN的IPO,以及多个州的总检察长联名致信SEC要求重点审查。而转战英国后,美国参议员直接致信英国政府,敦促其谨慎批准SHEIN在伦敦的上市。除了在国外遭遇政治压力外,SHEIN赴英国上市在国内的审核情况仍没有新进展。

按照中国国内的相关法律规定,赴外上市企业需要先申请备案。但从中国证监会官网境外证券发行备案一栏,搜索SHEIN,却仍然空空如也。至此,SHEIN的上市之旅,无论是国外、还是国内监管层,是否会最终认可放行,都充满变数。

(转自:大猫财经)

转自:https://finance.sina.com.cn/wm/2024-09-08/doc-incnmzsi9436656.shtml

转载请注明:拈花古佛 » SHEIN的上市故事,注了多少水?